債務超過の恐ろしさについて考えてみた

「債務超過」

この言葉を聞いたことのある経営者は多いことと思います。

しかし、実質的にどのような状態が「債務超過」の状態であり、かつどのようなリスクがあるのかについて存じ上げていらっしゃる方は意外と多くありません。

ということで今回は「債務超過」とはどういった状態なのか?また、どのようなデメリットがあるのか?またどうすれば解消できるのか?

といったことについて考えていきたいと思います。

1 債務超過とは?

債務超過とは自社の資産よりも負債が多い状態です。

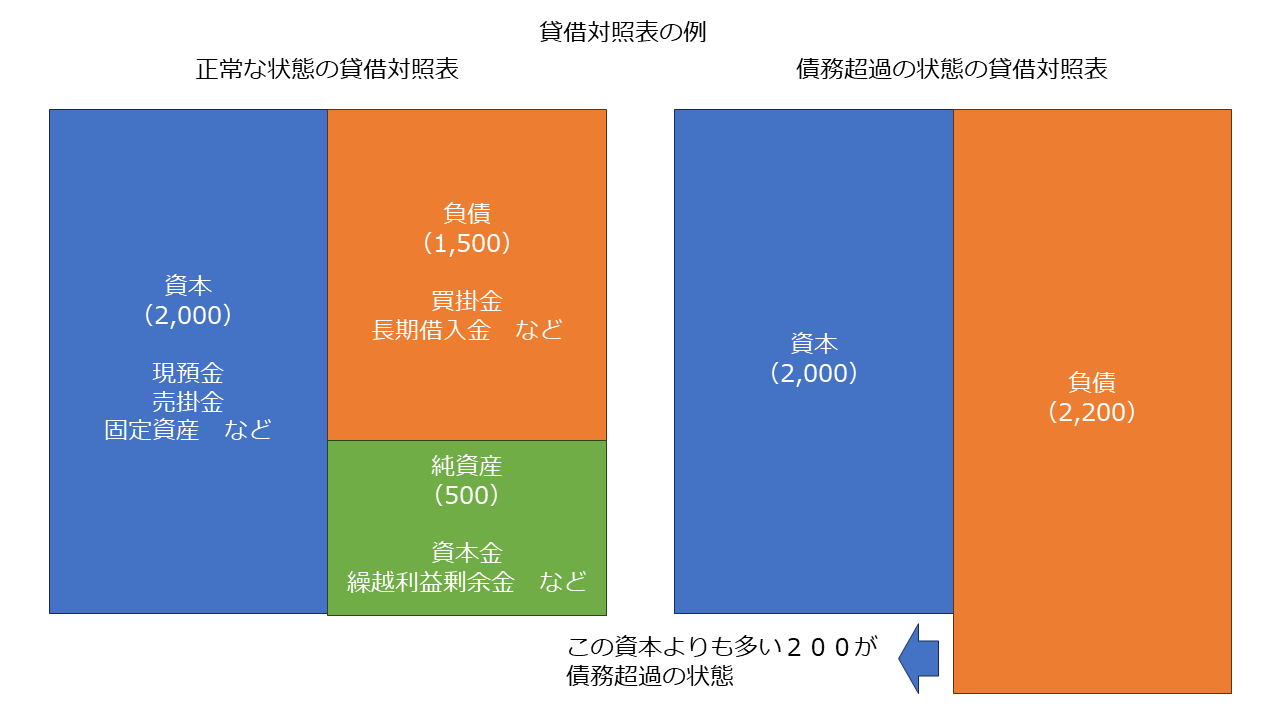

わかりやすいように図解にしてみました。

上記のように、資本よりも負債が200多く、純資産が△200となっている状態が「債務超過」の状態です。

簡単に言うと、全ての資産を売りに出しても負債を返却できない状況であるということ状態であり、「借金が返せない状況である」と言えます。

借金を返すことができないような人にお金を貸すということは貸す方にもリスクが高くなってしまう。

債務超過の状態とはそういった状態のことをいいます。

2 債務超過となったことによる経営への影響

債務超過とは一般的に赤字が続くことで起こります。

では、債務超過になるとどのような影響があるのでしょう?

銀行からの融資が困難になる

企業が経営していく上において資金の調達ということは非常に重要な要素であるといえます。

資金の調達方法は株式の発行、社債の発行、金融機関等からの借入金といったことがスタンダードに行われますがこの中でも中小企業においては、そのほとんどを借入金により行っていると言っても過言ではありません。

つまり金融機関からの借入というものは中小企業の経営にとって非常に重要であると言えるのです。

そして、債務超過の状態に陥ることでこの借入金が行いにくくなります。

必ず融資されないとまでは言えませんが渋られることは間違いありません。

それには以下のことが原因であり、この影響を軽んじることで手遅れになってしまいかねないのです。

債務超過による金融機関への影響

金融機関からの立場から見て債務超過の企業への融資が難しくなります。これには理由があります。

それは、貸倒引当金の計上額が多くなってしまうということです。

貸倒引当金というのは債権の焦げ付きに備えるためのもので、損金(費用)となってしまいますので、貸倒引当金を計上しすぎるような状況になるということは赤字になってしまうことになります。

また、貸倒引当金は勘定科目上負債となりますので、金融機関としては負債が増加することにもなります。

つまり金融機関としては自社の経営の健全化のためには、貸倒引当金をあまり計上したくないということになります。

債務超過の企業というのは信用格付的に悪い格付になってしまうことから貸倒引当金の計上額も多くなってしまいます。

また、そのようなリスクの高い貸し付けは金融機関としても避けたいことから追加の融資などを渋ることも考えられます。

追加の融資がなく、運転資金を確保できなければ経営を継続することができなくなってしまいます。

これが債務超過になることで経営が危うくなる理由の一つです。

設備投資などが困難になる

これは追加の融資を受けにくくなることに起因するのですが、債務超過の状況では追加の設備投資を実施することや新しい市場への進出が困難になります。

通常債務超過になるということは、収益力が低下(売上が低下)し、企業が赤字体質から脱却できていないことが原因であることが多いのですが、更に設備投資なども実施できなければ競争力を強化することもできません。

つまり、赤字体質を改善することが難しくなるということです。

赤字体質の改善には経費の見直しなどを実施することもありますが、やはり原因である売上をなんとか確保しなければ改善できないといった状況が多いです。

売上の向上策に必ず追加の設備投資が必要というわけではありませんが、設備投資、新市場の進出はテコ入れ策には非常に有効な策であると言えます。

しかし、この策は資金の流出にも繋がるため、債務超過の状況では非常に困難になってしまいます。

3 債務超過の改善

1 増資

速やかに債務超過を改善する一つの方法として、増資が挙げられます。

中小企業の経営は株主と経営者が同じ(=所有と経営が同一)であることが多いので、株主が個人の資産から出資を行うことで、純資産の部に厚みを持たせ、債務超過の状況を果然することができます。

ただし、これには株主が資産を持っているということが大前提であり、かならず実施できるかというと困難なケースも多いと言えます。

その他既存の株主以外からの第三者割当増資による出資を受けるという方法もありえます。

これは、親族経営を行っている場合、他者の介入を招くことになりますし、そもそも第三者も配当などで見返りが見込めない場合はなかなか引き受けてくれることもないとは思います。

経営の改善が実施できるといったことが前提になる方法でもあると言えます。

2 資産の売却

企業が土地などを保有している場合などは、それを売却するという手段も考えられます。

特に土地は、決算書上、購入時の簿価で記帳されているためその土地の価値が上がっていれば含み益を抱えている場合があります。

これにより、売却益を計上することができるので債務超過を解消する手助けになります。

3 DES

負債を資本に切り替えてしまう方法で、債権者に第三者割当増資を引き受けてもらいその資金で借入金を返済するといった方法です。

この方法は魔法のような手段ではありますが、非常に高い信用力が必要なため中小企業にとってはあまり現実的な債務超過解消方法であるとはいいがたい点があります。

4 債務超過の改善は難しい

一度債務超過になってしまうとそこから回復することは非常に難しいと言えます。

もちろん債務超過になった状況によりけりのため、債務超過状態になっても資金融資の継続などが行われることもあります。

しかし、それには収益力があったりなど色々な要因があってからの措置となります。

一般的には債務超過の状況というのは経営をスムーズに運営し難くなるという認識をもっていたほうが良いと思います。

そういった状況を考慮すると債務超過になる前に、如何にして経営を改善できるか?

といったことが重要になります。

我々のようなコンサルタントに依頼するというのも一つの手段だと思います。

また、コンサルタントへの経営相談は費用がかかるという場合は、最寄りの商工会議所、自治体などが無料で経営相談を行っている場合もあります

その他、信用保証協会などが無料で専門家を派遣してくれるといった施策もあります。

これは場合によっては長期間の支援を受けることも可能となるので是非活用していただきたいと思います。

無料とはいえ、第三者が専門的な見地から分析してくれますので必ずプラスになることでしょう。

債務超過になる前と後では経営の改善に係る手間は大きく違います。

早めに相談を行って、スムーズな経営改善を行っていただきたいと思います。

手遅れになる前にご相談いただきますようお願いいたします。